こんにちは。東証一部企業にてIR担当をしているKです。

IR担当になると、日々の業務の中で「これって適時開示案件に該当する?」と社内で確認を受ける場面はないでしょうか? 私はよく聞かれることがあります。今回はそういった場合にどの様に確認したらよいのかなど適時開示ルールについて簡単に解説いたします。

ちなみに、東証が発表した「2019年度における不適正開示の発生状況」によると、2019年度の不適正な開示件数は約300件、そのうちのほとんどが「開示漏れ・遅延」の事例となっています。それだけ誰もが間違いやすいことだと思いますのでぜひ参考にしていただければと思います。

そもそも適時開示とは投資家への情報提供

はじめに基本的なことを記載しますのでご存じの方は読み飛ばしてください。

適時開示とは、一言で言えば投資家への重要情報の提供です。

一般的に株価は、売りたい人、買いたい人の需給のバランスにより決まります。

具体的にどういった場合に株価が動くかというと、

- 株式市場全体に影響する情報:金利、為替、政治、国際情勢など

- 個別企業に関する情報:業績や事業に関するニュースなど

によって動くといわれています。

このうち、投資家や株主の投資判断に影響を与えるような情報に関しては、証券市場の公平性と健全性を保つため、迅速、正確、公平に提供される必要があります。

そういった投資判断上重要な情報の提供を果たすための制度として、証券取引所の規則にもとづく開示である、「適時開示」、金融商品取引法等に基づく開示である、「法定開示」が上場会社に義務付けられています。

| 根拠法令・規則 | 主な開示内容 | 開示方法 | |

| 適時開示 | 取引所規則 | 決算短信、業績予想の修正、決定事実、発生事実といった情報 | TDnet(※1) |

| 法定開示 | 金融商品取引法 | 有価証券報告書、四半期報告書、臨時報告書など | EDINET(※2) |

また、どちらも投資家への投資判断上重要な情報を開示しないといけないといった点は同じです。一方で、適時開示のほうがよりタイムリーな公表が求められる、また、適時開示における開示の対象は法定時開示よりもやや広いといった違いがあります。

※1 TDnetを通じて東証が構築した適時開示を行うためのシステム。全ての適時開示はTDnetを通じて公表される。

※2 金融商品取引法に基づく有価証券報告書等の開示書類に関し、提出から公衆縦覧等に至るまでの一連の手続きをするための電子開示システム。

開示案件該当の検討~公表までの流れ

では、ここから実際の実務における開示までの流れについて簡単に解説します。

全体的な流れは次の通りです。

- 開示案件に該当するかどうかの検討

- 公表するタイミングの確認

- 適時開示資料の作成

- 適時開示資料の公表

1. 開示案件に該当するかどうかの検討は、「投資判断上重要か否か」

開示項目は、「決定事実」、「発生事実」、「決算情報」の3つに分けられます。

具体的な項目の詳細は東証ホームページや適時開示ガイドブックに記載されています。

| 「決定事実」 | 会社の業務遂行を決定する機関が意思決定した事実

(取締役会が意思決定機関となっているケースが多いですが、実質的な決定時点で判断されますのでご注意ください!)

新株発行、株式分割、剰余金の配当など40項目 |

| 「発生事実」 | 会社の意思とは関係なく発生したもの

主要株主の異動、訴訟の提起又は判決等、取引先との取引停止など27項目 |

| 「決算情報」 | 決算短信、業績予想・配当予想の開示、業績予想・配当予想の修正 |

では、こういった項目に該当した場合には、全てのケースで開示が必要ということでしょうか?

適時開示は投資判断上重要な影響がある場合は開示が義務となっていますが、そうでない場合の基準(投資判断に及ぼす影響が軽微)も設けられています。「軽微基準」となっており詳細はこちらも適時開示ガイドブックに記載していますのでご覧ください!

というだけでは不親切なのでもう少し説明します。

軽微基準による開示義務の判定

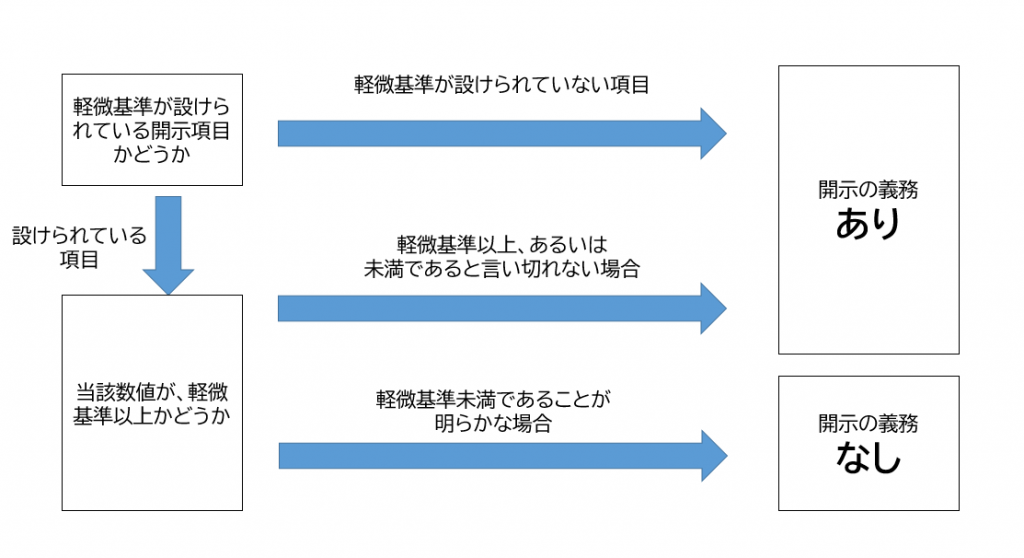

適時開示項目については軽微基準が設けられているケースがあり、開示が義務となるかどうかは以下の流れで判断します。

また、軽微基準の数値例は次の①~⑥です。個別の開示項目ごとにどの数字を確認しないといけないのか異なりますので注意が必要です。

軽微基準の判断基準と、判断の例を解説

当該数値が、次の数字以上か否かで判断します。

①売上高の10%

②利益の30%

③固定資産の10%に相当する額

④純資産の3%に相当する額

⑤純資産の15%に相当する額

⑥純資産の30%に相当する額

例えば、「①、②、⑥」に該当するか確認しないといけない開示項目や「①、③」に該当するか確認しないといけない開示項目があったりします。

では、実務上私がどうやって確認しているか説明します。

まず、簡易的に、東京証券取引所のHP内に軽微基準に該当するかどうか確認できるExcelのチェックリストが掲載されています。

当該チェックリストで数字を入力すれば、軽微基準に該当するか確認できます。

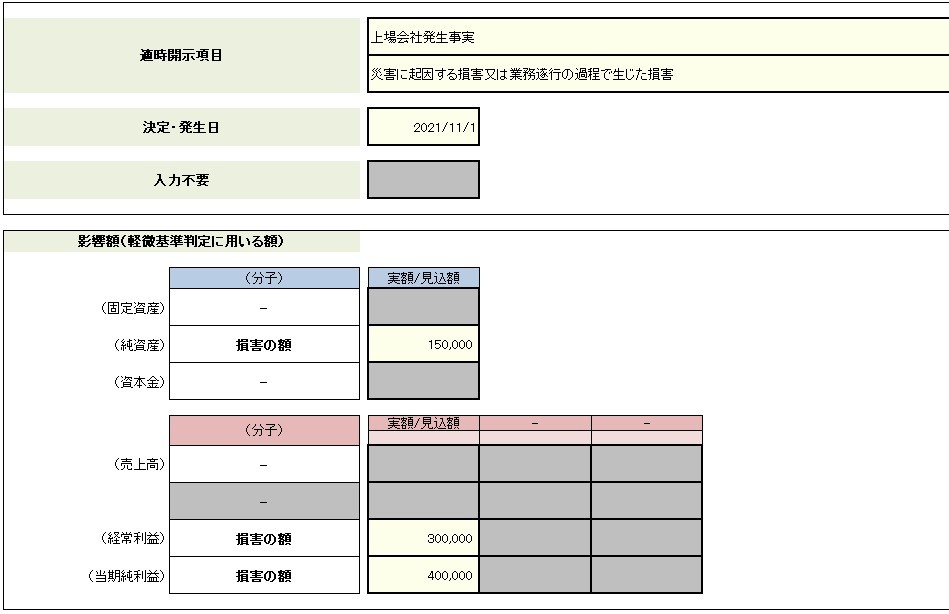

まずは「データ入力」シートで必要なデータを入力し、

(「適時開示チェックリスト」より編集者作成)

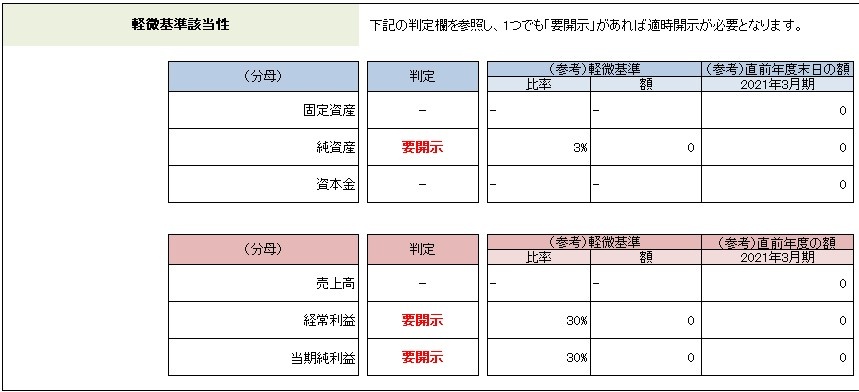

次に「軽微基準判定」シートに必要なデータを入力すれば、軽微基準として開示が必要かどうか、「判定」欄に表示されます。

(「適時開示チェックリスト」より編集者作成)

(「適時開示チェックリスト」より編集者作成)

上記を行ったうえで、念のため適時開示ガイドブックにて実際の規定をチェックしています。

なお、売上高、利益については直前事業年度の数値、純資産、固定資産については直前年度末日の数値をもとに軽微基準への該当を判断します。

開示タイミングによっていつ時点の数値をもとに判断すべきか迷うケースにおいては、東証の窓口担当者に電話で確認いただければ教えてもらえるかと思います。

また、軽微基準に該当するから開示できないかというとそういうわけでありません。軽微基準に該当したとしても個々の会社において投資判断上有用な情報であると任意開示として開示することは可能です。

公表するタイミングは当日中

次に適時開示が必要だった場合においていつ開示が必要なのかということですが、タイミングとしてはこのようになっています。

| 決定事実 | 業務遂行を決定する期間が決定後ただちにその内容を開示 |

| 発生事実 | その発生を認識した時点でただちに開示 |

| 決算情報 | 決算の内容が定まった場合はただちにその内容を開示する。 |

「ただちに」のタイミングっていつでしょうか?

取引時間中の開示が慣例化している会社が多いですが、全くそんなルールはなく、取引時間中かどうかに関わらず、決定・発生を認識した時点が開示のタイミングとされています。

実務的には、当該事実の決定または発生した日の当日中の開示となります。

夕方以降に急な案件が出てきた場合などイレギュラーなケースについては東証担当者に相談していただくのが良いと思います。

開示が遅れると不適正な開示として東証からペナルティ措置等受けることもありますので十分にご注意ください。

適時開示資料の作成は他社事例を参考に

開示のスケジュールが把握できれば実際の開示資料の作成に取り掛かることになります。

資料作成は項目ごとに求められる開示内容があります。

求められる開示内容は適時開示ガイドブックに細かく記載していますが、実務上は東証が公表している様式や他社事例をもとに作業を進めるのが効率的です。

| 日本取引所グループHPに掲載の開示様式例 | 開示項目ごとに様式が公表されています。 |

| 上場会社向けナビゲーションシステム | ガイドブックの内容、開示様式例の取得が可能です。 |

| 上場会社DBS

(データベースサービス) |

全上場会社の過去5年間の適時時開示を検索して閲覧できます。

TDnetオンライン登録サイトログインすれば利用できます。 |

私の場合、データベースで開示したい内容と似たような内容がないか検索し、数社の事例を参考に開示資料を作成しています。

適時開示資料の公表

TDnetにて資料を登録、東証での承認を経て指定時間に開示(公表)となります。

こちらは東証から配布されるTDnet利用マニュアルに沿って進めてください。

さいごに

いかがでしたでしょうか。今回は適時開示って何、ということから実際の公表までの流れまで簡単に解説しました。

東証のホームページでは適時開示の解説動画などがありますのでそちらもご確認いただくと理解も深まると思います。

なお、今回取り上げたのはルール上必須開示かどうかの判断の基準や一般的な開示までの流れであり、より望ましいIRという点では軽微基準であれば公表しなくてよいかというと、そうではないと思います。

必須開示でなくても、投資判断上公表すべき情報や公表したほうが望ましいと判断できる情報であれば、積極的に開示する姿勢も必要です! 特に機関投資家の売買が少ない銘柄においては、開示姿勢を積極的にすることによって、個人投資家の関心が高まり、出来高の増加にも繋がるといったこともあると考えています。

皆様にとって少しでも参考になりましたら幸いです。ご意見、ご質問等ございましたらぜひコメントにください。最後まで読んでいただきありがとうございました。