2024年1月から、東京証券取引所(以下、東証)は「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト等の開示」)の状況について、毎月企業ごとの開示状況を一覧表形式で公表しています。この取り組みは、株主や投資家との信頼関係を構築し、中長期的な企業価値向上を目指す経営の一環として注目されています。今回は、この取り組みの背景と成果、課題、さらにIR担当者が取り組むべき具体的なアプローチについてお話します 。

資本コスト等の開示の背景と進展状況

東証は2023年3月、プライム市場およびスタンダード市場の全上場企業に対し、資本コストを意識した経営の実現を促すための開示を要請しました。この背景には、当時ROE8%やPBR1倍を下回る企業の割合が高いという問題があり、経営者の資本コストや株価に対する意識改革と、投資家との対話を通じた企業価値向上の必要性が指摘されていました。

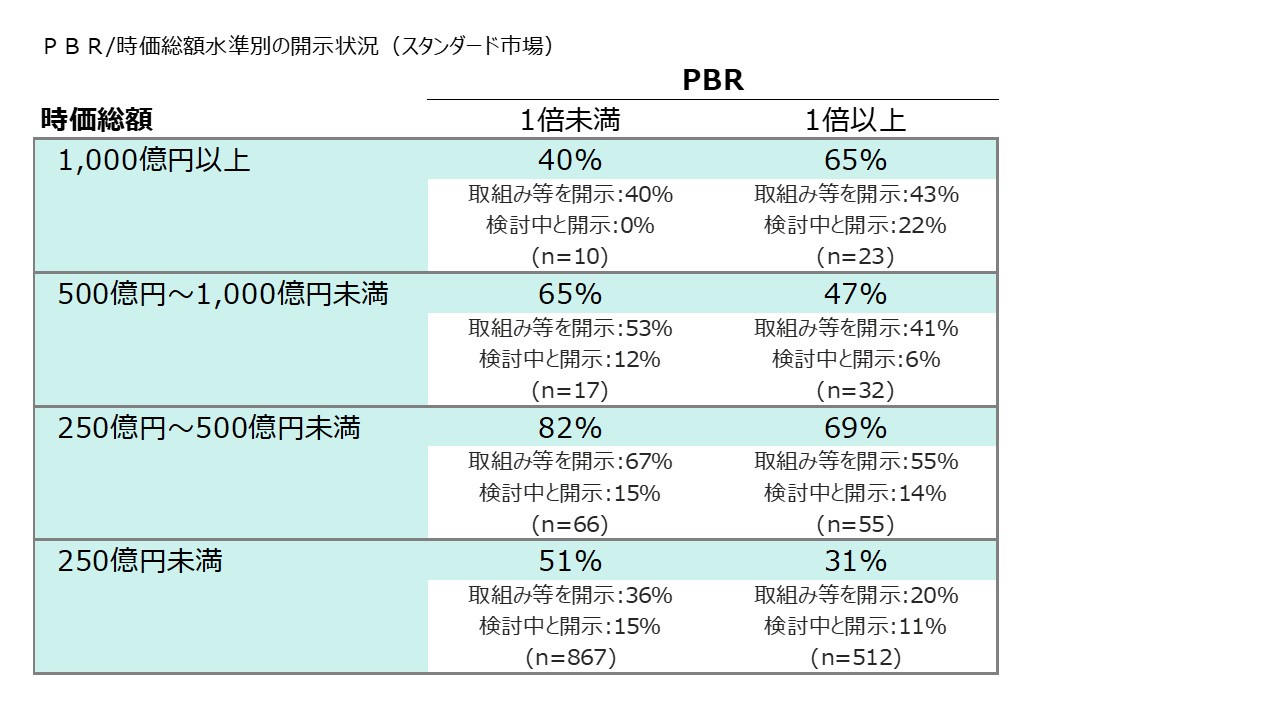

2024年10月末時点での開示状況によると、プライム市場では「開示済み」企業が81%(1,336社)、「検討中」企業が7%(116社)と、全体の約9割が開示しています。一方、スタンダード市場では「開示済み」が33%(527社)、「検討中」が14%(215社)と、進展状況には市場間で差が見られます。特に、時価総額250億円以下の企業においては、開示が進んでいない状況が浮上しています。

【参考】

【参考】

東京証券取引所「資本コストや株価を意識した経営の 実現に向けた対応」に関する開示状況 (2024年10月末時点) mklp770000006z6h.pdf 及び2024年11月末時点の株価をもとに筆者作成

資本コストを意識した経営による成果と課題

2024年7月に日本IR協議会が実施したアンケートでは、資本コスト等の開示要請を機に強化された活動の成果として、「株式時価総額の向上」、「PBRの改善」、「中長期視点の株主の増加」が挙げられました。投資家からは、キャピタルマネジメントの質が向上したとの声もあり、資本コストを上回るリターンを得るための明確な戦略が企業評価の基準として定着しつつあります。

一方で、企業が資本コスト等の開示に取り組む際の課題も挙げています。以下は主な課題です。

• 外部要因による計画未達成リスクが大きい

• 資本収益性向上を実行するためのリソースや体制の不足

• 経営目標に資本コストを組み込むことの難しさ

特に、資本コストを経営に取り入れるための指標設定やデータ分析、組織体制の整備が重要なテーマとなっています。

【出典】

IR協議会「NEWS RELEASE」topics_file1_220.pdf

主な開示項目とその意義

企業が開示している主な項目には以下が含まれます。

1. 指標分解ツリー(ROE、PBR、ROIC)や資本コスト(CAPM、WACC)

2. キャッシュアロケーション戦略(資金の流入と流出)

3. 事業ポートフォリオ

4. 役員インセンティブプラン

5. 投資家との対話状況(主にプライム市場)

6. 非財務情報(サステナビリティ関連)

これらの要素を組み合わせて開示することは、経営戦略を反映した「エクイティストーリー」として投資家にメッセージを届ける上で重要です。

好事例と投資家とのギャップへの対応

2024年11月には、東証は初めて「投資者の目線とギャップのある事例」を公表しました。この資料では、企業が開示の更なる改善に向けて考慮すべきポイントが具体的に示されています。事例は以下の3つに分類されています。

1. 現状分析や取り組みの検討が不十分な状況(定量情報が不足し、具体性に欠ける)

2. 現状分析や取り組み内容が投資家に評価されていない状況(中長期価値創造に繋がる合理的説明が不足している)

3. 投資家から一定の評価を得ているが、更なる向上が求められる状況(具体的施策が提示されているが説明の深掘りが必要)

また、投資家とのギャップは、開示内容に留まらず、コミュニケーションの質にも影響を及ぼします。一例として、フェアディスクロージャーを理由に個別面談を断った事例が挙げられています。投資家はインサイダー情報を求めているわけではなく、建設的な対話を期待しています。この点はコーポレートガバナンス・ コード原則5-1(株主との建設的な対話に関する方針)にも触れられており、一貫性を持った対応が求められます。

特に注目すべき好事例として、神戸製鋼所や三陽 商会は、対話後の対応状況を詳細に整理した資料を自社ウェブサイトで公表しています。これらの資料は、企業がどのように投資家との対話を進めているかを具体的に示しており、IR担当者にも大変参考となる内容です。

【出典】

東京証券取引所「投資者の目線とギャップのある事例」 mklp77000000lyqy.pdf

神戸製鋼所「資本市場との対話について」 capital_markets_23.pdf

三陽商会「株主との対話の実施状況」shareholder_dialogue_20240730.pdf

IR担当者に向けた具体的な注意点

また、資本コスト等の開示に関して、参照元となるコーポレート・ガバナンス報告書に記載されている内容についても留意が必要です。企業によって、開示内容の量や質には大きなばらつきが見られます。詳細に説明する会社もあれば、参照資料のリンク先のみを記載する会社もあります。少なくとも、開示した取り組みの概要を記載することで、企業がどの領域に注力しているのかを示すことができ、読み手にとっての有益性や網羅性が高まります。

特に、参照リンク先が単なるIRページや、ページ数が多い統合報告書の場合、開示内容を確認するのに時間を要するケースがあります。これを防ぐためには、参照資料名や掲載日、ページ番号を明記することが推奨されます。

その他、気になった点として、「開示済み」かつ当該内容に関する英文対応を行っている企業は2024年10月末時点でプライム市場が763社、スタンダード市場が37社となっていますが、英文開示が先行している現状を考慮すると、実数より少ない印象を受けます。英 文対応をしている場合、コーポレート・ガバナンス報告書の【コーポレートガバナンス・コードの各原則に基づく開示】については【資本コストや株価を意識した経営の実現に向けた対応】【英文開示有り】と併記することをご確認下さい。

これらの注意点を踏まえ、コーポレート・ガバナンス報告書の作成や見直しを行う際には、投資家が情報をより容易に把握できるよう工夫することが、結果として投資家との信頼構築につながるでしょう。

IR担当者に求められる取り組み

IR担当者には、企業と投資家の橋渡し役として、投資家との対話の質を高めることが求められます。対話を通じて得られた意見や情報を経営層や関連部門にフィードバックし、開示内容の改善につなげることで、ギャップを埋めるPDCAサイクルを実践することが重要です。具体的には、以下の取り組みが求められます。

• 対話の質を高める:質問に答えるだけでなく、投資家が関心を寄せる項目や期待する情報を把握し、双方向の対話を目指します。

• ピア企業との比較分析:競合企業の開示内容と比較し、自社の改善点を明確化します。

• データ活用:日経バリューリサーチやバフェットコードなどの分析ツールを活用し、効率的に数値を算出・提示します。

• 経営層へのフィードバック:検証結果を基に対応や開示の検討が適切かどうかを提案することも必要です。

さらに、東証が公表した「好事例」や「投資者の目線とギャップのある事例」を参考に、自社の取り組みを進める際の指針とすることをお勧めいたします。

まとめ

以上、「資本コストや株価を意識した経営の実現に向けた対応」に関する企業の取り組みと課題についてお話しました。

内容をまとめます。

• 資本コスト等の開示は、2024年10月末時点でプライム市場が約9割に達する一方、スタンダード市場では4割強と進展に差があり、特に時価総額250億円以下の企業で開示の遅れが目立っています。

• 企業向けアンケートによると、資本コスト等の開示に取り組んだ成果として、株式時価総額やPBRの改善への寄与だけでなく、中長期視点を持つ株主の増加にもつながっているとの意見が数多く寄せられました。

• 一方で、企業が取組む中では外部環境のリスクやリソース不足といった課題があり、投資家も開示が不十分であるとの意見があることも明らかとなりました。企業は資本コストを経営に取り入れるための指標設定やデータ分析、組織体制の整備が重要なテーマとなっています。

• IR担当者として、企業と投資家の橋渡し役となり、対話の質を高めた上で、そのフィードバックを経営や関連部門に反映させ、開示の改善を社内で推進していくことが求められます。

資本コストや株価を意識した経営は、企業価値向上の鍵であり、投資家との対話を通じた開示改善の積み重ねが重要です。取り上げた東証の開示要請や成功事例、課題に基づき、IR担当者は経営陣や関連部門と連携しながら、より質の高い開示を目指してPDCAサイクルを回していくことが求められます。企業と投資家とのギャップを埋め、持続的な成長を実現するための基盤として、ぜひ取り組みを深化させてください。